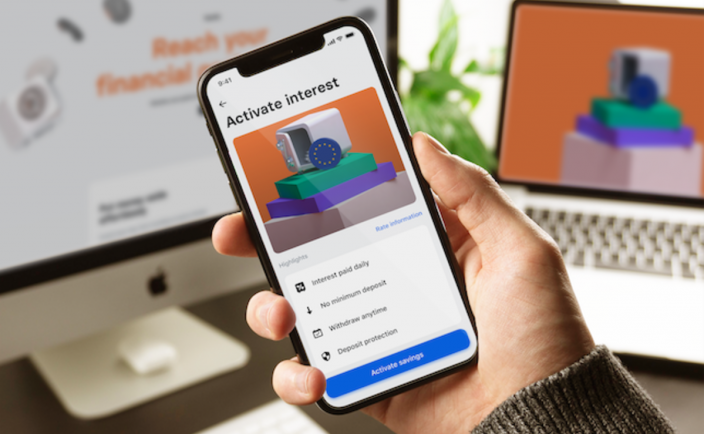

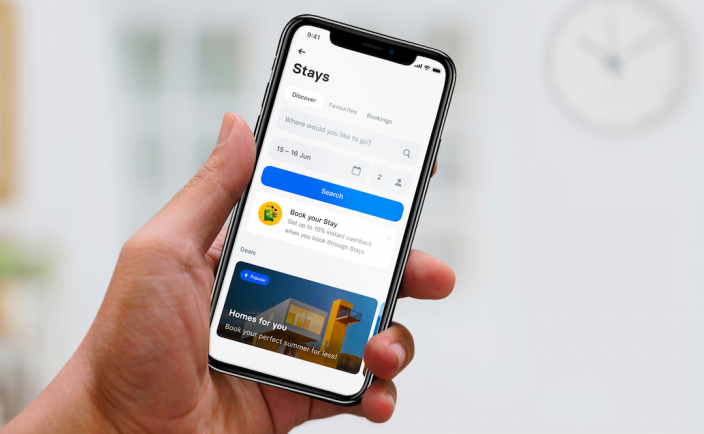

Revolut Junior – rodzinna aplikacja finansowa – z końcem ubiegłego roku udostępnił płatności Apple Pay i Google Pay. Nowa funkcja trafiła też w ręce nastolatków z Polski. Przy okazji, zapytano klientów-rodziców o ich zdanie na temat wsparcia i edukacji finansowej dzieci. Odpowiedzi udzieliło blisko 5000 rodziców w Europie, w tym blisko 500 w Polsce. Tak powstał pierwszy Revolut Junior Report. Co pokazują dane?

Podejście polskich rodziców do kieszonkowego i edukacji finansowej dzieci wydaje się znacznie odważniejsze, a wyniki odbiegają istotnie od średniej europejskiej. Badanie objęło klientów Revolut Junior w Wielkiej Brytanii, Irlandii, Francji, Rumunii, Włoszech, Hiszpanii, Niemczech, Litwie, Szwecji, Danii, Norwegii, Finlandii i w Polsce. Na czym polegają różnice?

Szybki start

Większość rodziców w Polsce wskazała w badaniu, że nauka posługiwania się pieniędzmi powinna rozpocząć się w wieku 6-10 lat, a pierwsze karty płatnicze są skłonni wręczyć podopiecznym w wieku 11-14 lat (w Europie gotowi na to rodzice byli w mniejszości). Polska tygodniówka jest bardziej cyfrowa, bezwarunkowa i odporna na pandemię, rodzice rzadziej ją obniżali (19% odpowiedzi). Kieszonkowe trafia do dzieci w Polsce przy innej okazji, w innych kwotach i z innym przeznaczeniem, co kraj to obyczaj!

– W Polsce Revolut Junior skupia blisko 80 tysięcy dzieci i rodziców. W Europie ponad milion. Każdy rodzic ma jednak własny pogląd na swoje finanse i na edukację finansową swojego dziecka. To bardzo indywidualne sprawy i nie każdy lubi o tym rozmawiać. Jesteśmy wdzięczni za to, że dzięki przekazanym anonimowo informacjom, poznaliśmy zwyczaje finansowe europejskich rodzin. Edukacja finansowa zaczyna się wraz z pierwszym kieszonkowym. Im bardziej otwarcie rozmawiamy z dziećmi o decyzjach finansowych, tym lepsze nawyki finansowe staną się ich rutyną. Cieszę się, że tak wielu rodziców w Europie jest gotowa przekazywać dzieciom wiedzę o finansach na wczesnym etapie, nawet od 6 roku życia – powiedziała Tara Massoudi, Head of Premium and Junior Product w Revolut.

Cyfrowe kieszonkowe

Raport Revolut Junior sugeruje, że większość europejskich dzieci otrzymuje pieniądze w gotówce (51% wskazań). Dotyczy to szczególnie Niemiec (61%), Hiszpanii (62%), Rumunii (54%), Irlandii (54%) i Włoch ( 51%). Wyróżniają się Polska i Skandynawia. W przypadku Polski, zapytani rodzice potwierdzili, że chociaż dzieci noszą gotówkę (48%), to popularniejszym narzędziem są portfele cyfrowe (56%). W obiegu są też karty debetowe (20%) i prepaid (10%). W Skandynawii, dzieci posługują się głównie kartami debetowymi (64%).

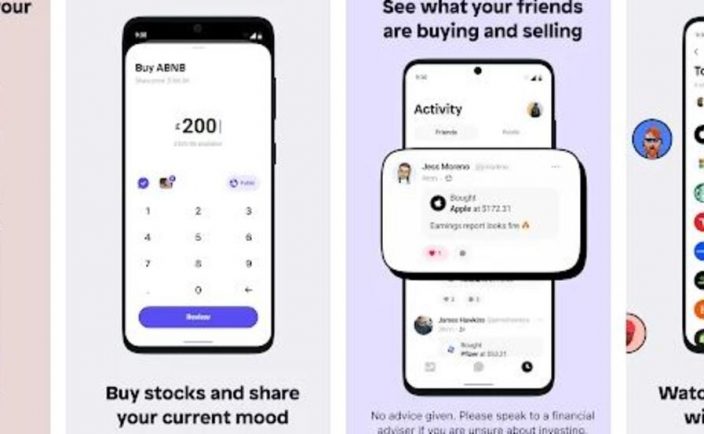

Karty dla młodych

Czy karta płatnicza dla dziecka w wieku 7-10 lat to trochę nie za wcześnie? Tych obaw nie podziela co trzeci badany rodzic w Polsce (31%) i co drugi w Skandynawii (45%), dla ich dzieci płatności kartowe to bułka z masłem. Z większą rezerwą do kart podchodzą rodzice z południa Europy. Co trzeci badany rodzic-Hiszpan (36%) i co trzeci rodzic-Francuz (34%) wolą poczekać aż dziecko skończy 15 lat i dopiero wtedy rozważyć udostępnienie mu karty płatniczej (15-17 lat). Mniej więcej 1% zapytanych rodziców w Europie uważa, że osoby niepełnoletnie w ogóle nie powinny mieć karty płatniczej. Co na to młodzież?

Wystarczy poprosić

Dobrą wiadomością jest to, że szansa otrzymania tygodniówki i karty rośnie z wiekiem. Dzieci mogą liczyć też na premie finansowe. Kiedy? To zależy od kraju. W Polsce wystarczy, że o to poproszą (69%). Szanse na bonus rosną w okolicy urodzin (48%), przy dobrych wynikach w szkole (31%), grzecznym zachowaniu i spełnieniu obowiązków domowych (31%). W Europie jest nieco trudniej. Szanse na kieszonkowe “na życzenie” są bledsze (41%). Lepiej poczekać na prezent urodzinowy (58%), przyłożyć się do obowiązków domowych (46%), lub zawalczyć o lepsze oceny (41%). Nie jest lekko, ale to nie koniec. Niektórzy rodzice podpowiadają na co wydać pieniądze!

Przez zabawę do nauki

Część rodziców w Europie ma wyrobione zdanie, na co dziecko powinno wydać kieszonkowe. Polska znów mocno się wyróżnia. 84% badanych rodziców w Polsce nie chce się wtrącać i uważa, że dzieci powinny wydać tygodniówkę na cokolwiek tylko chcą (w Europie 61%). Niektórzy polscy rodzice zastrzegają jednak, że dobrze by dziecko nie kupowało drobiazgów, ale zbierało na kosztowny prezent (38%). W Europie idą dalej. Życzeniem 45% badanych rodziców jest by dzieci odkładały na duże cele życiowe, na przykład studia (w Polsce 27%). Ponadto, co czwarty rodzic (26%) zachęca dzieci by oszczędzały na czarną godzinę (w Polsce 19%).

O jakich kwotach mówimy?

To zależy. Polska ustępuje kwotami innym krajom. Z danych Revolut Junior wynika, że stawki tygodniówki zależą od kraju oraz wieku dziecka. W badanej grupie kształtują się one następująco:

-

58% dzieci w wieku 7-10 lat w Europie (67% w Polsce) otrzymuje poniżej 10 £ (55 zł)

-

27% dzieci w wieku 7-10 lat w Europie (23% w Polsce) dostaje 10–20 £ (55-110 zł)

-

6% dzieci w wieku 7-10 lat w Europie (2% w Polsce) dostaje 20–50 £ (110-275 zł)

-

32% dzieci w wieku 11-14 lat w Europie (43% w Polsce) otrzymuje poniżej 10 £ (55 zł)

-

45% dzieci w wieku 11-14 lat w Europie (39% w Polsce) dostaje 10–20 £ (55-110 zł)

-

14% dzieci w wieku 11-14 lat w Europie (9% w Polsce) dostaje 20–50 £ (110-275 zł)

-

11% dzieci w wieku 15-17 lat w Europie (19% w Polsce) otrzymuje poniżej 10 £ (55 zł)

-

38% dzieci w wieku 15-17 lat w Europie (44% w Polsce) dostaje 10–20 £ (55-110 zł)

-

34% dzieci w wieku 15-17 lat w Europie (24% w Polsce) dostaje 20–50 £ (11-275 zł)

W wieku 7-10 lat, z największego kieszonkowego w Europie cieszą się dzieci w Niemczech. W przypadku 32% wskazań chodzi o kwoty z przedziału 10-20 £ (ok. 55-110 zł). Sęk w tym, że w wielu przypadkach, kwoty te nie chcą rosnąć. W wieku 11-14 lat grupa dzieci dostających co tydzień 10-20 £ (ok. 55-110 zł) stanowi 39%. W wieku 15-17 lat, u progu dorosłości, 34% niemieckich dzieci nadal tkwi w przedziale 10-20 £ (ok. 55-110 zł).

W innych krajach przeważa model progresywny. Dzięki niemu, dzieci w Skandynawii dochodzą przed maturą do najwyższych w skali Europy kwot kieszonkowego. 15% nastolatków w wieku 15-17 lat inkasuje w Skandynawii tygodniówkę rzędu 50-100£ (ok. 275-550 zł), a co dziesiąty (9%) powyżej 100£ (550 zł). Nie kwoty są tu jednak najistotniejsze, chodzi przecież o rodzinną naukę finansów…

Praktyczne umiejętności

Jakie nawyki finansowe, pod czujnym okiem rodziców, powinno wyrobić sobie dziecko? Jak to w Europie, zdania są podzielone. Zdaniem rodziców z Polski, najważniejszymi umiejętnościami finansowymi, które powinno zdobyć dziecko są “budżetowanie” (80%) i “oszczędzanie” (74%). W Europie odpowiedzi te uzyskały kolejno 71% i 79% wskazań. “Oszczędzanie” jest oczkiem w głowie zwłaszcza rodziców w Hiszpanii (83%). Trzecia najpopularniejsza odpowiedź w Polsce to “bezpieczne zakupy online”, wybrało ją 57% rodziców. Bardzo wysoko punktowali ją też Brytyjczycy (51%).

Inwestowanie i kredyt

Jakie umiejętności nie są priorytetem? Badani w Polsce rodzice wyraźnie mniejszą uwagę przykładali do nauki zasad inwestowania (27%), a znikomą do nauki zarządzania długiem (15%). Innego zdania byli rodzice w Rumunii, dla których “zarządzanie długiem” jest kluczowym elementem edukacji finansowej dziecka (27%). Ustępują im w nieco rodzice z Wielkiej Brytanii (26%). W Europie umiejętność “zarządzania długiem” zaznaczał co piąty (21%), a “inwestowania” co trzeci rodzic (32%). Skąd wobec tego młodzież ma czerpać tę wiedzę?

Plan B

Gdyby edukacja finansowa dziecka, mimo wysiłków okazała się niewystarczająca, część rodziców przygotowuje plan B. Na czym ten plan polega? Z myślą o swoim dziecku, zakładają osobne konta oszczędnościowe. W Europie kroki takie podejmuje 63% badanych rodziców, a w Polsce 58%. Pomysł wydaje się ciekawy, ale nie wszyscy z niego korzystają. Dlaczego? Co stoi na przeszkodzie? 9% badanych rodziców w Europie i 4% w Polsce jest zdania, że dzieci same powinny zadbać o swoją finansową przyszłość. 15% rodziców w Europie i 12% w Polsce przyznaje, że nie posiada dodatkowych środków, aby takie konto założyć. Na pochwałę zasługuje fakt, że mimo pandemii rodzice nie obniżyli dzieciom tygodniówki. Na taki krok zdecydowało się tylko 28% rodziców w Europie i 19% w Polsce. Kieszonkowe na niezmienionym poziomie udało się utrzymać 62% badanym rodzicom w Europie i 77% w Polsce. Brawo rodzice!

/Revolut/Informacja prasowa